'Langsam lächerlich'

Von Karl Weiss

Was da die Financial Times Deutschland (FTD) am 17. März schrieb, ist schon etwas kurios. Man erklärt den Devisenmarkt für „langsam lächerlich“. Warum? Weil bei jeder kleinen zusätzlichen Erschütterung alles sofort in den Dollar und Dollarbonds flüchtet, den „sicheren Hafen“. Nur sind der Dollar und die US-Staatspapiere heute alles andere als sicher.

Der Artikel beginnt so: „Märkte neigen zum kollektiven Selbstbetrug. Dass der Dollar immer noch als sicherer Hafen gilt, ist einer der irrwitzigsten.“

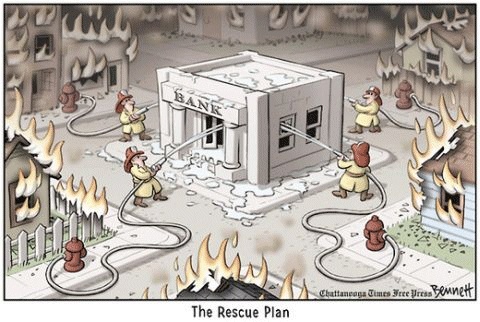

Was diesen Irrwitz repräsentiert, das hatten wir bereits ausführlich dargestellt. In diesem Artikel: „Vorhersage des Dollar-Crash“ vom 9. Dezember 2008 wurde bereits gesagt: „Die Netto-Ersparnisse der USA sind bereits im dritten Quartal auf minus 249 Mrd. Dollar gesunken – und das war im wesentlichen noch vor der Krise. Und das angesichts des 700-Mrd.-Dollar-Pakets für die Banken , weiterer 2 700 Milliarden zum Stützen von Geldmarktfonds usw. (Gesamt-Verbindlichkeiten der Fed und der Regierung - jetzt bereits - nach Bloomberg: 8 500 Mrd. Dollar).“

Und das war, bevor Obama sein 800 Mrd.-Konjunktur-Paket durch den Kongress brachte und bevor die neuen Geldspritzen für AIG bekannt wurden und bevor die hohen zusätzlichen Verbindlichkeiten von ´Fannie Mae´ und ´Freddie Mac´ bekannt wurden, die zusammen noch einmal 1 000 Mrd. Dollar ausmachen. Zusammen sind das also bereits deutlich mehr als 10 000 Mrd. Dollar.

Die Vorstellung, das könnte irgendwann einmal bezahlt werden, ist absurd.

Das alles wird durch Gelddrucken bezahlt (in Form von Ausgabe von Dollarbonds und mit wirklichem Gelddrucken). Die Vorstellung, solch gewaltige Schulden könnten auf Dauer keine Hyperinflation verursachen und/oder den Dollar im Wert in den Abgrund schicken, wäre - wie sagte die FTD so schön, irrwitzig. Und wenn der Dollar zu einem Nichts wird, sind natürlich auch US-Staatsschuldverschreibungen wertlos, weil sie in Dollar ausgestellt sind.

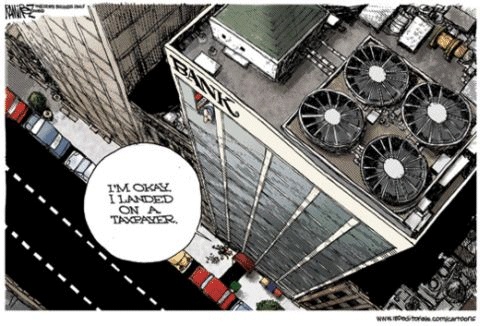

Wir sind also hier in der gleichen Situation wie die Banken vor der Krise. Alle wussten bereits, was kommt, die Verluste waren ja schon abzusehen. Aber alle spielten Vogel Strauss – nach außen hin. In Wirklichkeit traf man natürlich bereits seine Vorkehrungen. Der CEO der Investmentbank Lehmann Brothers zum Beispiel hat bereits Monate vor dem Bankrott seiner Bank, der als Anfang der Krise gilt, eine millionenschwere Villa an seine Frau für 100 Dollar verkauft – warum wohl?

Alle tun nach außen hin noch so, als sei es nicht klar, was kommt. Die FTD nennt das „kollektiven Selbstbetrug“. In Wirklichkeit wusste man aber bereits, die Regierungen würden Milliarden und Abermilliarden für die Banken und Versicherungen locker machen müssen und war deshalb nicht wirklich besorgt.

Genau das gleiche spielt sich jetzt in Bezug auf den Kauf von Dollar-Bonds und auf den Wert des Dollars ab. Alle spielen „Business as usual“: Wenns kracht, geht man in den Dollar, wenn Silberstreifen auftauchen, versucht man schon mal den Euro.

Aber die Rally gegen den Dollar und damit letztlich auch die Dollarbonds ist nur eine Frage der Zeit. Ist sie losgetreten, kann sie mit den modernen elektronischen Mitteln den Dollar innerhalb eines Tages auf ein Zehntel seines Wertes bringen. Zwar werden in solchen Fällen die Devisenbörsen geschlossen, aber nach der Wiedereröffnung geht die Währung doch dahin, wo ihr neuer Wert liegt.

Es gibt auch schon klare Anzeichen, dass man sich dessen bewusst ist:

1. Im Januar 2009 ist zum ersten Mal seit langem wieder eine Netto-Abfluss von Geld aus US-Wertpapieren zu verzeichnen. Während im Dezember noch 86,2 Mrd. Zufluss in Dollar-Werte herrschte, schlug dies im Januar in einen Abfluss von 148,9 Mrd Dollar um. Das sind im Moment noch keine besorgniserregend hohen Werte, aber die Tendenz ist da.

2. Die Fed, die (faktische) Nationalbank der USA, hat angekündigt, hohe Mengen von US-Dollar-Schuldverschreibungen zurückzukaufen (der Gesamtwert, zusammen mit dem Aufkauf von wertlosen Schuldtiteln, soll 1150 Milliarden US-Dollar betragen). Damit kann man natürlich eine solche Rally zunächst einmal hinausschieben oder ihr die Wucht nehmen, oder sie sogar bereits im Keim ersticken, aber das dafür ausgegebene Geld wird ja die Lage der US-Schulden nur noch unbezahlbarer machen. Damit aber wird man auf längere Sicht genau das Gegenteil erreichen: Der Bankrott des Dollars ist garantiert!

Veröffentlicht am 26. März 2009 in der Berliner Umschau