Derivate - 'All diese Verluste gingen vorher als Gewinne an Privatpersonen'

Von Karl Weiss

Dieses Interview wurde durch schriftliche Fragen und Antworten durchgeführt, wobei z.T. mehrmals nachgefragt wurde. Es wurde anschliessend redaktionell bearbeitet – das betrifft zum Beispiel die Übersetzung von Spezial-Banker-Kauderwelsch, das für den Normalbürger unverständlich ist. Hier ist nur ein kleiner Teil des Interviews wiedergegeben, der den Kern der Finanzkrise betrifft.

Der Interviewte, wir nennen ihn hier Walter, ist Deutscher und arbeitet bei einer international tätigen Bank in einem Land in Südamerika. Weil er einige Dinge beschreibt, die seine Chefs eventuell nicht gerne so in der Öffentlichkeit sehen, hat er mich gebeten, seine Identität nicht offenzulegen.

Insofern ist dies kein journalistisch einwandfreies Interview. Aber vom Inhalt her kann beurteilt werden, ob es die Sache trifft und ob es Wert war, veröffentlicht zu werden, ohne (wie es korrekt wäre) die Person des Interviewten offenzulegen.

Frage: Hallo Walter, die Banken stehen ja nun wegen der Finanzkrise im Mittelpunkt des Interesses. Ich danke dir daher, dich für dies Interview zur Verfügung gestellt zu haben. (...) Was alle interessiert, was sind das für Risiken, was sind das für „Derivate“, die da den Banken solche Schwierigkeiten bereiten? Es scheint, ein wesentlicher Teil der Banken kann nur mit Staatshilfe überleben, weil man mit hohen Summen von „Derivaten“ spekuliert hat. Kannst du uns das ein wenig erklären?

Walter: Ja, im Prinzip sind „Derivate“ Wertpapiere, die sich auf bestimmte bestehende Verpflichtungen (Schulden) beziehen und ein gebündeltes Stück Erwartung von zukünftigen Gewinnen bzw. Wertsteigerungen darstellen. Ein typisches Beispiel für die Grundlage davon hast du ja schon in jenem Artikel beschrieben, den du mir zur Verfügung gestellt hast. Da wird das Beispiel der „Sub Prime Hypotheken“ gebracht. Übrigens meinen Glückwunsch zu diesem Artikel. [Das bezieht sich auf „Woran die Banken kranken“] (...)

Ein anderes Beispiel für eine zugrunde liegende „Schuld“, d.h. Gewinnerwartung, ist dies – ich nehme hier ein Beispiel, wie es sich so ähnlich in meiner Praxis zugetragen hat: Ein Mann hatte vor fünf Jahren eine Anzahl von Eigentumswohnungen, die er vermietete. Nehmen wir an, er erhielt im Jahr 100 000 Dollar an Mieteinnahmen aus ihnen. Nun liess er in einem ersten Schritt die Bank diese Vermietungen verwalten, dann hatte er keine Arbeit mehr damit. Die Bank zieht ihm dafür 10% der Einkünfte ab, also 10 000 Dollar pro Jahr. Das ist für die Bank fast reiner Gewinn, denn sie hat sowieso eine Immobilienabteilung, wo nur ein bischen zusätzliche Arbeit anfällt.

Nun wollte aber der Mann mit den Eigentumswohnungen sich eine neue Jacht kaufen und brauchte Cash. Er bietet der Bank einen Vertrag an, der dieser die Einnahmen der nächsten fünf Jahre aus diesen Eigentumswohnunen zusagt, wenn man ihm einen hohen Betrag an Bargeld übergibt. Die Bank nimmt an und lässt ihn 15% der Summe an Abgabe zahlen (...). Das bedeutet, er erhält nicht 450 000 Dollar, sondern nur 382 500. Die anderen 67 500 gedenkt die Bank einzustecken. Doch das ist für die Bank noch keineswegs ausreichend, 15% auf 5 Jahre ist sogar wenig.

Doch die Bank verlangt auch die Verpfändung von einer der Eigentumswohnungen, die zu jenem Zeitpunkt in etwa den Wert von 450 000 Dollar repräsentierte, als Sicherheit. Das hatte für die Bank den grossen Vorteil, sie konnte eine Hypothek zu günstigen Zinsen auf diese Eigentumswohnung aufnehmen. Zu jenem Zeitpunkt waren 1% pro Jahr möglich! Das geht unter Banken, aber es gibt auch einen Trick, wie die Bank sich selbst eine solche Hypothek „auszahlen“ kann, ohne Zinsen in diesem Fall. Das wichtige an der ganzen Sache ist, für die Auszahlung von 382 500 Dollar an den Mann mit den Eigentumswohnungen braucht man fast kein Geld der Aktionäre oder der Einleger anzutasten. Mit anderen Worten: Man bekommt Zinsen, ohne Geld einzahlen zu müssen!

Nun tut die Bank noch ein Übriges, denn sie will nicht nur Zinsen ohne Einzahlung kassieren, sie will eine hohe Rendite, ohne überhaupt Kapital investiert zu haben: Sie erhöht die Mieten der Eigentumswohnungen um den maximal denkbaren Wert. Zwar gibt das teilweise Widersprüche und Zivil-Prozesse, aber ein Teil der Mieter wird sich mit Sicherheit einschüchtern lassen von den Namen der Rechtsanwaltskanzleien, mit denen sie es aufnehmnen müssten, resigniert und zieht aus. Dann kann die Bank zu deutlich höherer Miete neu vermieten. Insgesamt rechnet die Bank innerhalb der fünf Jahre da nun zum Beispiel mit zusätzlichen Einnahmen von 100 000 Dollar

Also machen wir die Rechnung auf: Die Bank hat dem Mann 382 500 Dollar ausgezahlt, musste aber dafür nicht in die Tasche greifen (genau gesagt, gibt es da geringe Zinskosten, aber das kann hier vernachlässigt werden). Sie erhält von ihm sowieso schon 50 000 Dollar für die 5 Jahre wegen der Verwaltung. Dazu kommen nun die 15%, also die 67 500 und eben die erwarteten zusätzlichen 100 000, macht zusammen 217 000 Dollar an Einnahmen. Die eigenen Kosten für die Verwaltung, die Anwälte, die kleinen Zinskosten usw. setzt sie mit 17 000 an, also 200 000 in fünf Jahren Reingewinn, das sind 40 000 pro Jahr, also über 10% auf die Nominalsumme, aber in Wirklichkeit müssen hierfür nur etwa 17 000 Dollar aufgebracht werden. Mit einem Einsatz von 17 000 Dollar fünf Jahre hintereinander 40 000 Reingewinn zu machen, das muss einem erst mal einer nachmachen. Verteilt man die 17 000 auf 5 Jahre, so sind das pro Jahr 3 400 Dollar Kapitaleinsatz. Damit bedeuten 40 000 Dollar über 1000% Gewinn – und das fünf Jahre lang!

Nun hatte aber die Bank eine hohe Anzahl solcher Geschäfte, vielleicht nicht alle mit über 1000% Gewinn jährlich, aber eben doch auch andere sehr gute Geschäfte, die allerdings allesamt in Wirklichkeit erst noch realisiert werden müssen. Nun bündelt sie eine hohe Anzahl solcher Geschäfte zu einem „Derivat“ und bietet dies anderen Banken an, zum Beispiel mit einer Gewinnerwarteung von 30% im Jahr bei einem Gesamtkapitaleinsatz von 30 Millionen Dollar. Das ist „Erwartung“, das wird nicht garantiert! Das wird sie natürlich nur los, wenn ihr die Ratingagenturen für dieses Derivat eine gute Klassifizierung geben, zum Beispiel AA. Das bekommt sie, weil es die berühmte XY-Bank ist. Sie verkauft also das Derivat und erhält Cash dafür, eben 30 Millionen Dollar. Nun hat also eine andere Bank diese Gewinnerwartung in der Hand – und naürlich das Risiko.

Denn was passiert nun? Dort, wo der Mann die Eigentumswohnungen hat, platzt die Immobilienblase, die Wohnungen verlieren rasend an Wert und auch die Mieten sind in Talfahrt. Der Hypothek von 450 000 auf das verpfändete Appartment steht nach kurzer Zeit nur noch ein Wert von 250 000 gegenüber. Es klappt, alle Mieter aus den Wohnungen rauszukriegen, aber die Neuvermietung zu annehmbaren Preisen ist nicht möglich. Lange Leerstände. Schliesslich muss man sich mit der Vermietung zum halben Preis zufriedengeben, um nicht noch mehr zu verlieren und selbst dann kann man nicht alle vermieten.

Statt 500 000 Dollar Mieteinnahmen in 5 Jahren hat man am Ende nur 200 000 erzielt.

Dazu kommt: Die Hypothek muss zurückgezahlt werden, denn am Ende der fünf Jahre hat der Verpfänder natürlich das Recht, sein Eigentum ohne Belastung zurückzuerhalten. Da aber inzwischen November 2008 ist und die Banken untereinander kein Geld mehr fast ohne Zinsen verleihen, muss dazu nun richtig Geld in die Hand genommen werden. In einem solchen Fall kann es sich leicht ergeben, dass man für einen solchen Betrag von 367 500 Dollar, den man ausgegeben hat, nur 100 000 zurückbekommt, also statt über 1000 % Gewinn einen Verlust von fast zwei Drittel der Summe verbuchen muss. Das wird zwar dadurch abgemildert, dass am Anfang nicht wirklich Geld aus den Einlagen genommen werden musste, aber das gilt ja nur für die Bank, die das Derivat verkauft hat. Jene andere Bank, die es gekauft hat, musste ja wirklich 30 Millionen Dollar auf den Tisch des Hauses legen. Sie muss also in so einem Fall glatt einen Verlust von – sagen wir - 21 der 30 Millionen Dollar in die Bilanz schreiben, wenn auch die anderen Teile des Derivats im gleichen Sinne eingebrochen sind. (...)

Es sind ja noch viele andere Geschäfte im Derivat und die Bank, die es gekauft hat, muss nun das Bündel aufschnüren und eines der Geschäfte nach dem anderen überprüfen und sehen, wo wirklich Geld hereinkam und wo nicht. Darum dauert es auch so lange, bis die Banken ihre Verluste übersehen können. Die Banken benutzen dies aber auch, wenn es darum geht, zu verstecken, dass man schon pleite ist. Man erklärt in alle Himmelsrichtungen, es sei bereits alles verbucht, schreibt ein, zwei Quartale rote Zahlen und hofft auf Staatsknete. Niemand weiss ja, wieviel vom Gesamt wirklich schon abgeschrieben wurde.

F.: Vielen Dank für diese Erläuterungen. Handelt es sich dabei im Kern immer um Immobiliengeschäfte?

W.: Nein, da sind auch andere Geschäfte dabei. Hier ein anderes Beispiel aus meiner Praxis. Nehmen wir noch einmal den Mann mit den Wohnungen. Er hat ja von den 382 500 Dollar eine Jacht gekauft. Nehmen wir nun einmal an, er hat die nicht zu seinem Vergnügen gekauft, sondern um mit dem Verleih Geld zu verdienen. Er zahlt einer Jachtverleih-Agentur 5 000 Dollar pro Monat für einen Liegeplatz und die Dienste und die verleiht für ihn die Jacht. Nehmen wir an, er kann 150 000 Dollar pro Jahr mit diesem Verleih verdienen, das macht abzüglich der 12 Mal 5 000 = 60 000 also einen Gewinn von 90 000 Dollar pro Jahr.

Nehmen wir nun an, er hat Geschmack am Verleih von Jachten gefunden und will eine weitere kaufen. Dazu will er mit der Bank etwas ähnliches machen wie mit seinen Wohnungen. Er verkauft die Einnahmen aus dem Jacht-Verleih an eine Bank und erhält dafür Geld für eine weitere – natürlich mit Abschlag. Nehmen wir also wieder einen Fünf-Jahres-Zeitraum. Der theoretisch erzielbare Gewinn in dieser Zeit mit dem Verleih der ersten Jacht ist 5 mal 90 000, also 450 000 Dollar. Diesmal will die Bank 20% Tantieme (Abgabe), zahlt also nur 360 000 Dollar aus. 20% auf fünf Jahre ist wiederum sehr billiges Geld, aber die Bank lässt sich wiederum das Objekt, in diesem Fall die Jacht (die erste), als Sicherheit überschreiben. Nun kann sie auf diese Sicherheit wiederum eine grosse Menge Billig-Geld aufnehmen. Da war es zu jenen Zeiten möglich, eine Schuldverschreibung auf den vollen Kaufpreis der Jacht, also 382 500 Dollar, zu bekommen. Damit hat man also das Geld zum Auszahlen wieder fast umsonst bekommen und noch 22 500 Dollar dazu.

So ein Geschäft könnte die Bank wiederum in ein Derivat verpackt und verkauft haben. Nun brach aber die Wirtschaftskrise aus und der Jacht-Verleih kam praktisch zum Erliegen. Warum? Die Superreichen, die auch jetzt noch Superreich sind, haben fast alle selbst Jachten. Der Verleih fand im wesentlichen an mittlere Finanzmanager statt, die jetzt reihenweise auf die Strasse flogen, so wie zum Beispiel fast die ganze Belegschaft von Lehman Brothers. Andere müssen täglich mit Entlassung rechnen und leihen sich auch keine Jachten mehr aus.

Nun schwimmt die Jacht also nutzlos im Wasser, kostet 5 000 Dollar pro Monat und bringt fast nichts ein. Auch ihr tatsächlicher Wert bricht damit ein und trotzdem muss der Betrag zum Zurückzahlen der Schuldverschreibung mit dem vollen Wert aufgebracht werden, aber die anderen Banken leihen einem kein Billig-Geld mehr. Damit wird diese Story mit der Leih-Jacht zu einem der schärfsten Verlustgeschäfte der Krise. Das Ganze bleibt wieder bei jener Bank hängen, die jenes Derivat gekauft hat.

F.: Das war sehr aufschlussreich. Könntest du jetzt einmal für unsere Leser aufzeigen, wo eigentlich das Geld herkam, wer gewonnen hat bei dem Geschäft und wer Verluste gemacht hat. Wo ging das Geld hin, das nun fehlt?

W.: Zunächst: Wer hat den ganzen Wahnsinn finanziert? Das war im wesentlichen China. Die dortige Regierung hat nämlich immer und jegliche Dollarbonds aufgekauft, welche die US-Fed [US-Zentralbank] ausgegeben hat und tut dies bis heute. Damit konnten die USA ihre Verschuldung ins grenzenlose treiben, sind nun aber auf Gedeih und Verderb mit China verbunden. Zweitens: Wer hat den Gewinn eingesteckt? Ganz klar: Zum einen der Besitzer der Eigentumswohnungen, der ja für fünf volle Jahre grosse Teile der Erträge bekam, obwohl die später gar nicht anfielen. Als zweites die erste Bank, die das Derivat verkauft hat. Sie musste ja die Verluste nicht tragen, hat aber die Gewinne längst an ihre Top-Manager und Aktionäre ausgeschüttet. Drittens: Wer hat den Verlust? Die andere Bank, die jenes Derivat gekauft hat, im Vertrauen auf jene Bank und die Rating-Agentur.

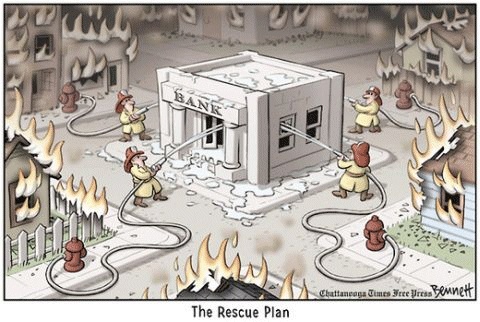

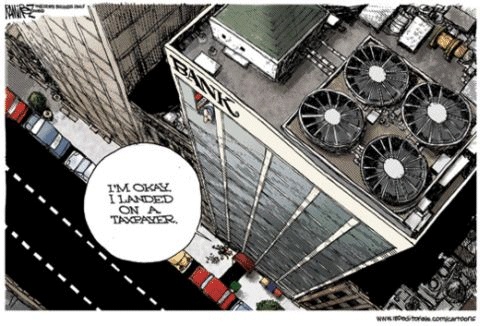

Selbstverständlich stehen allen jetzt auftauchenden Verlusten frühere Gewinne gegenüber, die alle bei Privatpersonen gelandet sind. Ja, so ist das: Alle diese Verluste gingen vorher als Gewinne an Privatpersonen. Die Verluste hängen jetzt bei Finanzinstitutionen und werden an den Steuerzahler weitergereicht.

Veröffentlicht am 17. Februar 2009 in der Berliner Umschau

Trackback URL:

https://karlweiss.twoday.net/stories/5522144/modTrackback