Das Spielcasino ist schon wieder eröffnet!

Von Karl Weiss

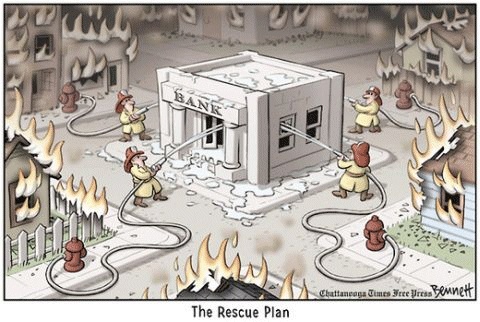

Glaubte man noch gerade eben, die Regierungen, speziell die der USA, hätten doch gelernt aus den Ursachen der Finanzkrise und hätten das Casino der „Finanzderivate“ geschlossen, so sieht man sich nun getäuscht. Die gleichen Banken, denen schon vorher aus der Bredouille geholfen werden musste, weil man erklärte, sie seien „zu groß, um Pleite zu gehen“, sie hätten das gesamte Finanzsystem mit sich gerissen, zocken bereits wieder mit Milliarden-Finanz-Derivaten und machen, jedenfalls noch, Riesen-Gewinne damit. Wie das weiter geht, hat man im Jahr 2008 gesehen.

Es ist erst eineinhalb Jahre her, dass dies das letzte Mal schief ging. Die Banken in den USA schnürten Bündel von Finanzanlagen zu sogenannten Finanz-Derivaten, viele Banken, nicht nur in den USA, (was glauben Sie, wo die 25% Profit auf Kapital der Deutschen Bank herkamen?) machten damit den großen Reibach, solange die Preise von Häusern und Wohnungen ständig stiegen. Beginnend 2006, begannen dann die Preise zu fallen und wer sich nicht rechtzeitig von diesen Derivaten trennte, hatte plötzlich Milliarden-Verluste.

Nur haben die großen US-Banken, so wie auch die Deutsche Bank, keinerlei Angst, dass dies wieder passiert, denn sie müssten ja erneut von den Staaten mit Beträgen von Hunderten von Milliarden „gerettet“ werden, weil sie ja „zu groß sind, um Pleite zu gehen“ (damit die Deutsche Bank nicht pleite ging, musste die Hypo Real Estate gerettet werden). Tatsache ist, müssten die USA und Deutschland, so wie beim ersten Mal, erneut mit Beträgen von Hunderten von Milliarden Dollar bzw. Euro solchen Banken unter die Arme greifen, wären sie selbst definitiv pleite.

Diese Aussicht scheint aber weder US- noch Deutsche Regierung zu schrecken. Wie sagte ein Kommentator bereits beim letzten Mal? Solche Beträge in einen Banken-Bailout zu stecken, das ist, wie wenn man das Steuer herumreißt, um nicht in den Abgrund zu fahren und nun stattdessen auf die Wand zu rast.

Nun zu den nackten Fakten:

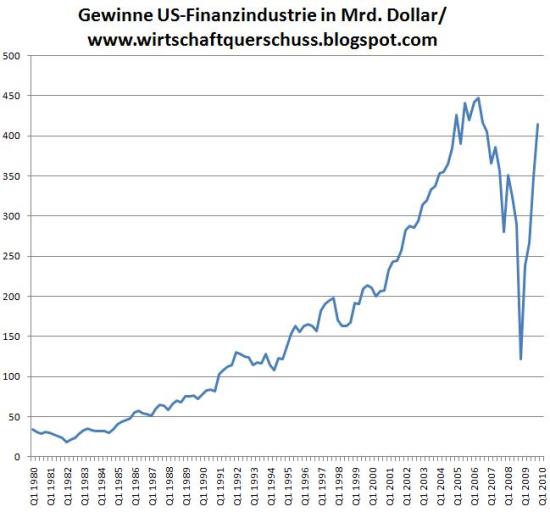

Im 4. Quartal 2009 konnten die großen Banken der USA (saisonbereinigt und aufs Jahr hochgerechnet) mit Finanzderivaten und anderen riskanten Anlagen 414,1 Milliarden Dollar an Profit einstecken. Das liegt nur noch um etwa 7,5 % unter dem Allzeithoch. Das war im 2. Quartal 2006, als 447,5 Milliarden Dollar erzielt wurden. Das nominale Volumen der Finanzderivate der US-Banken steig im 4. Quartal 2009 auf insgesamt etwa 213 Billionen US-Dollar!! Das ist der höchste Wert in der Geschichte der USA.

Im Blog „Wirtschaftsquerschuss“ wird dazu kommentiert, hier: (http://wirtschaftquerschuss.blogspot.com/2010/03/us-finanzindustrie-macht-satte-gewinne.html )

„Die fulminante Erholung der Gewinne im Finanzsektor belegt, dass die Maßnahmen des Staates und der Notenbank zur Lösung der Wirtschafts- und Finanzkrise, vor allem eines erreichten - die Zementierung der Fehlentwicklungen und nicht deren Bereinigung! Eine potentielle Stabilisierung bzw. leichte Erholung der US-Wirtschaft täuscht nicht darüber hinweg, dass strukturell kein Problem der US-Wirtschaft behoben wurde. Besonders drastisch verdeutlichen dies die Daten zum US-Immobilienmarkt, denn trotz gewaltiger Infusionen liegt der Markt weiter am Boden!“

Diese letzte Bemerkung bezieht sich auf folgenden Fakt: Die Verkäufe von neu gebauten Häusern/Wohnungen haben in den USA im Februar 2010 ein neues Allzeittief erreicht. Die tiefe Krise am Immobilienmarkt in den USA ist also keineswegs beendet.

Und nun das Beste der ganzen Story:

96,9% der oben schon erwähnten Gesamtsumme der Derivate werden von den 5 Top-Banken der USA gehalten: JP Morgan Chase Bank, Goldmann Sachs, Bank of America, Citigroup und Wells Fargo. Das sind haargenau jene, die „zu groß sind, um Pleite zu gehen“.

So, und jetzt urteilen Sie selbst!

Veröffentlicht am 29. März 2010 in der Berliner Umschau